重磅并购,审议时间定了!

- 体育

- 2024-12-11 01:24:05

- 338

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:中国基金报

中国基金报记者 莫琳

“国联+民生”的并购重组更进一步。

12月10日晚间,国联证券公告称,上交所并购重组审核委员会定于2024年12月17日召开2024年第6次并购重组审核委员会审议会议,审核公司本次交易的申请。

公告称,公司拟发行A股股份购买民生证券股份有限公司99.26%股份并募集配套资金。本次交易构成重大资产重组,构成关联交易,不构成重组上市。但本次交易尚需上交所审核通过、中国证券监督管理委员会同意注册以及本次交易所涉及的证券、期货、基金股东资格及股东变更事宜经过中国证券监督管理委员会有关部门核准后方可正式实施,能否审核通过、完成注册以及取得核准尚存在不确定性。

募资超300亿元

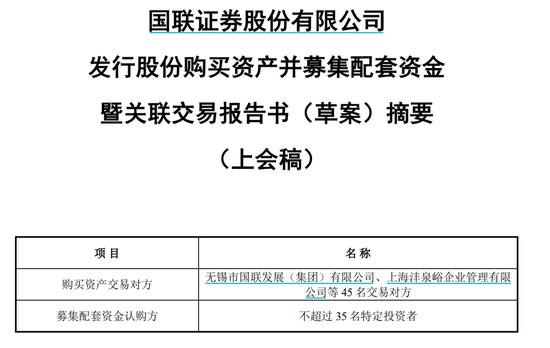

12月9日晚间,国联证券披露了《国联证券股份有限公司发行股份购买资产并募集配套资金暨关联交易报告书(草案)》(上会稿)。

根据上会版方案,国联证券通过发行股份购买民生证券的股份比例由最初原计划的100%调整为99.26%,对应股数由原计划的113.84亿股变更为112.89亿股,并募集配套资金。此次交易的总作价为294.92亿元,交易对方包括无锡市国联发展(集团)有限公司和其他45名股东。

国联证券还计划向不超过35名特定投资者发行A股股份,募资总额不超过20亿元。虽然定增价格尚未确定,但目的用途明确,将全部向民生证券增资,增资后用于发展民生证券业务。其中,不超过10亿元用于发展其财富管理业务,还有不超过10亿元用于信息技术业务。

在股权结构上,国联集团等6名一致行动人的合计持股比例从48.60%下降至39.99%,国联集团的持股比例从19.21%提升至24.77%,其他股东的持股比例因总股本增加而有所下降。

本次交易前后,上市公司控股股东均为国联集团,实际控制人均为无锡市国资委,本次交易不会导致上市公司控制权变更。

无锡“黑马”将跃升千亿巨头

近年来,总部位于无锡的国联证券作为一匹“黑马”在证券行业频频出圈。

2019年,在中信证券工作了22年的葛小波带着一批“老中信”加入国联证券,通过对管理层和业务架构的重组,很快带领国联证券实现了包括财务指标、业务体量在内的各项业务的数倍增长。当年,国联证券归母净利润增幅就超900%。

随着国联证券成功上市,国联证券开始积极寻求资本运作外延扩张的机会。近年来,先后控股公募牌照、设立资管子公司,拿下民生证券股权。

2023年3月,国联证券、东吴证券、浙商证券三家券商竞相角逐民生证券股权。最终,国联集团以91.05亿元的大手笔拿下民生证券34.71亿股股权,两家公司重组整合进入实质阶段。

同年12月15日,证监会核准了民生证券的股东更换,国联集团成为民生证券的主要股东。

2024年5月14日,国联证券发布公告称,拟通过发行A股股份的方式,购买民生证券100%股份,此外还计划募集不超过20亿元配套资金,发行不超过2.5亿股A股股份。

8月8日晚间,国联证券公布重组草案,拟通过发行A股股份方式向国联集团等45名交易对方购买民生证券99.26%股份,交易作价294.92亿元。

9月4日,股东大会审议并通过了并购重组方案,这意味着国联证券对民生证券的收购工作已经完成提交监管审核前的全套规定动作,迎来了重要里程碑。根据监管规定,国联证券须在作出股东大会决议后三个工作日内,向上海证券交易所报送申报材料,双方的整合工作即将正式进入后续的监管审核阶段。

此次交易后,以2024年上半年数据计算,国联证券的资产规模将从933.33亿元,增长77%至1652亿元,成功跻身千亿资产俱乐部。

开源证券首席非银分析师高超(金麒麟分析师)测算,收购后在上市券商排名由35提升至15名,跃升20名,与方正证券体量接近;权益乘数(剔除客户保证金)由4.61倍下降35%至2.99倍,BPS由6.3元/股提升37%至8.7元/股。

发表评论