【东吴电新】汇川技术2024年三季报点评:工控进入底部区间,新能源车持续超预期

- 娱乐

- 2024-10-30 00:00:03

- 242

Q3营收同比+20%、归母净利润同比-1%、扣非净利润同比-10%、业绩符合市场预期。公司24Q1-3/24Q3营收254.0/92.1亿元,同比+26%/+20%,归母净利润33.5/12.4亿元,同比+1%/-1%,扣非净利润31.4/10.7亿元,同比+3%/-10%。24Q1-3/24Q3毛利率为31.02%/29.7%,同比-4.8/-5.3pct,1)预计Q3工控、新能源车、电梯业务毛利率因竞争加剧,同环比均下降,低毛利的新能源车业务占比上升,带动毛利率结构性降低;2)Q1-3投资收益0.36亿元,同比减少67%,系汇率波动导致合营企业前海晶瑞海外基金公允价值变动收益下降;3)Q1-3所得税费用2.4亿元(去年同期0.7亿元),系子公司汇川控制所得税减免过期;4)Q1-3资产处置损益1.7亿元(去年同期59万元),系搬迁的房产处置收益;5)Q1-3信用减值损失0.97亿元(去年同期1.9亿元),系某客户影响消除。业绩位于预告中值,符合市场预期。

通用自动化:24Q1-3收入约109亿、同比+4%,其中Q3收入同比-7%。 1)行业层面,24Q3 OEM市场销售额同比-4.3%,降幅环比有所缩窄;锂电光伏Q3预计同比-30%,拖累行业,但纺织/包装/机床/印刷/注塑/食饮等受益于终端出海需求,均恢复+5%以上增长。2)公司层面,汇川新能源需求Q3仍同比下滑30%左右,但传统行业靠出海&下沉渠道&多品类解决方案等方式,预计Q3份额同增3pct+,Q3预计同比增长15%+。分产品来看,24Q3变频/伺服/小型PLC份额19.6%/28.5%/13.9%,同比+1.8/-1.2/-1.2pct,主要系新能源拖累。利润端,内资价格竞争激烈+海外龙头降价去库,公司工控Q3利润率我们预计同比下降2pct+。综合来看,当前时点OEM市场或正式见底(汇川业绩、库存、价格均处于底部区间),展望Q4,预计工控订单随新能源基数降低有望恢复至同比+10%~15%,全年板块收入有望同比+5-10%。

新能源汽车:24Q1-3收入约104亿、同比+96%,其中Q3收入同比+90%、净利率维持6+%、全年收入有望同增达70%。公司前期新增定点较多(核心客户新车型、混动、海外客户等)并持续放量,1)新客户:小米是爆品,高价值量的三合一提供核心增量;2)新车型:与广汽深度合作,由埃安拓展至传祺、合创、昊铂等。同时理想配套新车型进一步放量;3)新方案:由单电控到混动系统,渗透率快速提升,进口替代不断加速。综合来看,因24年单车价值量年降超预期,假设提至10%年降,预计平均ASP提升20%+。展望全年,我们预计收入有望同比+70%左右、达到150-160亿,费用大幅摊薄带动全年利润率上修到6%+,为今年主要净利润增量。

电梯:24Q1-3收入约36亿元、同比-6%,其中Q3收入同比-12%。24Q1-3房屋竣工面积累计同比-22%,需求承压,近期一揽子政策出台,危旧房改造、信贷规模增加等措施有望推动需求止跌回稳;公司凭借电梯大配套及持续渗透海外市场(24Q1-3海外电梯收入占比我们预计接近20%),我们预计电梯收入全年同比-5%-0%。

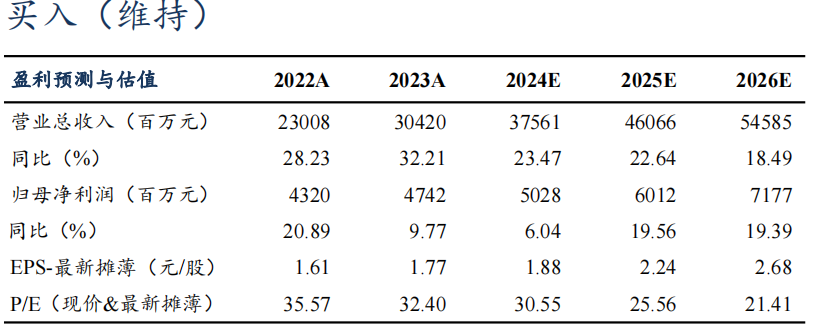

盈利预测与投资评级:我们维持公司24-26年归母净利润50.3/60.1/71.8亿元,同比+6%/+20%/+19%,对应现价PE分别31倍、26倍、21倍,给予25年35倍PE,目标价78.4元,维持“买入”评级。

风险提示:宏观经济下行,竞争加剧等。

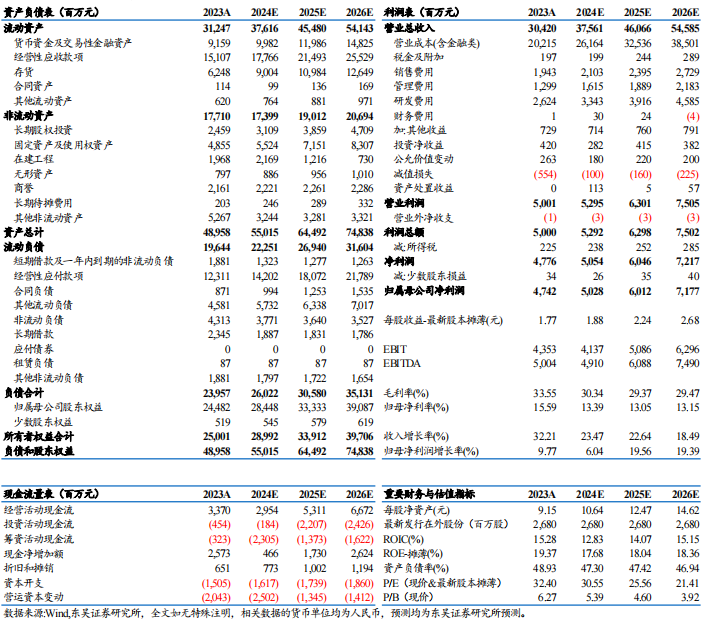

汇川技术三大财务预测表

团队介绍

往期报告:

发表评论